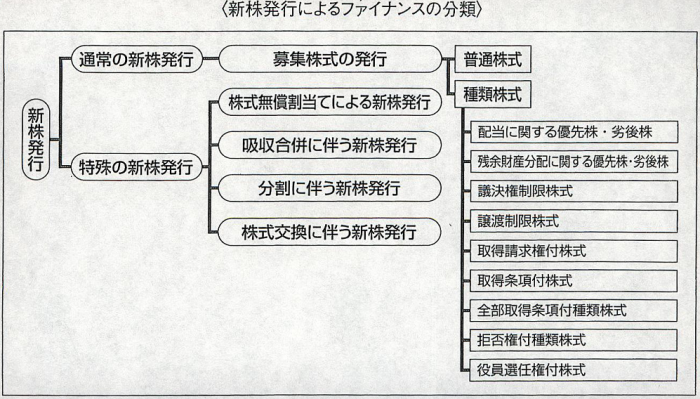

企業の直接金融手段としての新株発行ですが、新株発行は、次のように分類されます。

著者: 弁護士 畑中鐵丸 /著者所属:弁護士法人 畑中鐵丸法律事務所

なお、ここで、通常の新株発行とは

「会社にキャッシュが入ってくる新株発行」

をいい、特殊の新株発行とは

「会社にキャッシュが入ってこない新株発行」

と整理されます。

すなわち通常の新株発行は、企業の直接的な資金需要を満たすために行われますが、特殊の新株発行は財務戦略等に基づく資本構成の技術的変更のために行われます。

なお、新株を第三者に割り当てる第三者割当増資については、これまで、東京証券取引所が2009年8月から

1 新株発行価格の算定根拠などを公表しなければならない

2 新株発行後の株価が300%以上希薄化する場合には上場廃止とする

などの新たなルールを導入しておりましたが、先般、金融庁は、投資家保護などを目的として、金融商品取引法に関する内閣府令を改正し、2008年2月より第三者割当増資を行う企業に金融商品取引法上の

「情報開示義務」

を負わせることにしました。

これにより、開示に違反した場合や、開示内容に虚偽記載がある場合には課徴金の支払いが課せられることにもなるので注意が必要です。

運営管理コード:CLBP297TO298

著者:弁護士 畑中鐵丸 /著者所属:弁護士法人 畑中鐵丸法律事務所

【本記事をご覧になり、著者・所属法人にご興味をお持ちいただいた方へのメッセージ】

✓当サイトをご訪問いただいた企業関係者の皆様へ:

✓当サイトをご訪問いただいたメディア関係者の皆様へ:

✓当サイトをご訪問いただいた同業の弁護士の先生方へ:

企業法務大百科® 開設・運営:弁護士法人 畑中鐵丸法律事務所